- 投資信託の支払いでクレジットカードが使えるって本当?

- 新NISAを始めたい!どの証券口座がおすすめ?

- 投資信託にかかるコストをもっと抑えられないかな?

皆さん投資をされていますか。2024年から新NISAが始まり、新しく始めようかと検討してる方も多いでしょう。投資の是非はさておき、この記事では投資信託をお得に購入する方法を解説します。

投資は必ず儲かるものではありません。ただ同じ金融商品を選ぶなら、手数料が安い方がいいに決まっています。そこでおすすめしたいのが、クレカ積立による投資信託の購入です。

クレカ積立では、投資信託の購入額に対しポイントが還元されます。つまりは、購入手数料がその分下がるということです。

既に積立投資を行っているという方は、ご自身の投資の運用コストを見直す機会に。これから始めたいと思っている方は、最初の投資信託をどの証券会社で始めるかの参考にしていただければ幸いです。

ポイ活好きの泌尿器科うーろんです。私も楽天証券・SBI証券、2社のクレカ積立を利用しています。

※本サイトは投資信託や投資一般に関する情報提供を目的としています。本サイトで紹介している情報の内容に関しては万全を期しておりますが、その内容を保証するものではありません。万一この情報に基づいて被ったいかなる損害についても、当サイトは一切責任を負いません。最終的な投資の意志決定は、ご自身の判断でお願いいたします。

クレカ積立は本当にお得?メリットを解説

クレカ積立とは、投資信託をクレジットカードで積立購入できるサービスです。しかも購入時のクレカのポイント還元という、絶大なメリットがあります。

クレカ積立の魅力は次の3つです。

- 投資商品の数%がポイント還元される

- 一度設定すれば自動でポイントが貯まる

- 長期積立投資は失敗しにくい投資手法

クレカ積立で投資金額の数%をポイント還元

クレカ積立によるポイント還元率は、各社違いはあるものの、購入額の1%前後です。人気の投資信託eMAXIS Slimシリーズの信託報酬が0.1%を切る時代ですから、この1%という数字がいかに大きいかよく分かります。

投資した瞬間に資産が1%増えるようなものです。

現金で購入しても、クレカ積立でも負担する手数料は同じ。投資信託の購入にクレジットカードが利用できるなら、使わない手はありません。

ポイントは自動的に手に入る

「ポイントを貯めるにはキャンペーンに参加したり、面倒そう!」

確かにクレジットカードの発行や、投資信託の積立設定などは大変に感じるかもしれません。しかし、初期設定さえ済めばあとは自動的に貯まります。

クレジットカードの引き落とし口座の残金だけ注意すればいいのです。

新NISAを活用するならクレカ積立が相性抜群

クレカ積立の対象は積立購入のみ。一括購入はできません。最大月10万円を長期に積み立てることになります。

一定のタイミングで定額を積み立て続ける長期積立投資は、相場を読む必要がなく投資初心者にも向いている投資手法です。

2024年から始まった新NISAでも積立投資枠を設け、長期積立投資を推奨しています。

各社のクレカ積立を徹底比較

2024年8月現在のクレカ積立が利用可能な「クレジットカード×証券会社」の組み合わせ一覧です。

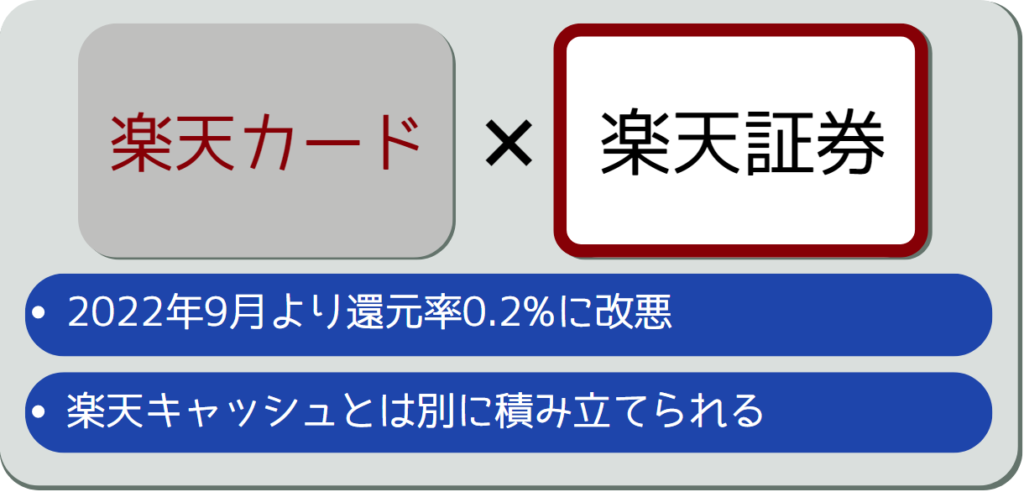

| 還元率 | 貯まるポイント | 保有残高に対する還元 | 投信銘柄 | |

| 楽天カード × 楽天証券 | 0.5-1% | 楽天ポイント | 2022年廃止 | 2500以上 |

| 楽天キャッシュ × 楽天証券 | 0.5%+α | 楽天ポイント+α | 2022年廃止 | 2500以上 |

| 三井住友カード × SBI証券 | 0.5-3% | Vポイント | 0-0.25% | 2400以上 |

| タカシマヤカード × SBI証券 | 0.3-0.5% | タカシマヤポイント | 0-0.25% | 2400以上 |

| 東急カード × SBI証券 | 0.3-3% | TOKYU POINT | 0-0.25% | 2400以上 |

| エポスカード × tsumiki証券 | 0.1-1.3% | エポスポイント | – | 5 |

| ゼゾン・UCカード × 大和コネクト証券 | 0.1-1.0% | 永久不滅ポイント | – | 56 |

| ゼゾン/UCカード × セゾンポケット | 0.1-0.5% | 永久不滅ポイント | – | 2 |

| dカード × マネックス証券 | 0.2-1.1% | dポイント | 0.03-0.08 | 1000以上 |

| マネックスカード × マネックス証券 | 0.2-1.1% | マネックスポイント | 0.03-0.08 | 1000以上 |

| auPAYカード × auカブコム証券 | 1% | Pontaポイント | 0.005-0.24 | 1500以上 |

| PayPayカード × PayPay証券 | 0.7% | PayPayポイント | – | 179 |

| dカード × THEO+docomo | 0.1-1.0% | dポイント | – | 1 |

| イオンカード × WealthNavi | 0.5% | WAONポイント | – | 1 |

「こんなにたくさんあるの?」と感じた方もいるでしょう。楽天証券から始まったサービスですが、人気を博しており各社から同様のサービスが次々と登場しました。

クレカ積立の組み合わせを選ぶポイント

これだけ組み合わせがあると、どのクレジットカードと証券口座の組み合わせが良いか、迷ってしまいます。選択するポイントは次の2つです。

- 手数料の安い優秀な投資信託を扱っているか

- 還元率を上げる条件が実質損でないか

証券口座として魅力的かどうかが大前提です。いくらクレカ投信がお得といっても、証券会社が提供しているサービスが優秀でなければ、トータルで損してしまいます。eMAXIS Slimシリーズなど信託報酬の安い投資商品が、クレカ積立の対象銘柄に組み込まれているか確認しましょう。

また最高還元率は確かに高いものの、実質的にその条件を満たすのが無理またはお得でないということも。ポイント還元率が高くても、クレカの手数料でむしろ損となれば目も当てられません。ポイント付与の条件がシンプルな組み合わせがおすすめです。

数ある組み合わせのなかで、長期に積み立て続けることを前提に私がおすすめするのは、次の5つの組み合わせです。

- 楽天カード一般×楽天証券

- 楽天キャッシュ×楽天証券

- 三井住友カード(NLG)×SBI証券

- dカード×マネックス証券

- auPayカード×auカブコム証券

上記の証券会社は対象の銘柄数が1,000以上。またクレジットカードも年会費無料で使えるものを選んでいます。

楽天カード×楽天証券

楽天証券の条件は、改悪と改善を繰り返していますが、2024年6月から最もお得な状況が続いています。

楽天証券では、楽天カードによる積立分が最大月10万円分、楽天キャッシュによる積立分が最大月5万円と、合計最大月15万円の積立設定が可能です。

楽天カードによる積立で0.5-1%還元

まずは楽天カード積立分について解説します。

楽天カードで楽天証券の投資信託を積み立てることで、0.5-1%の楽天ポイントが付与されます。上限は月10万円。楽天証券の投資信託は2500以上、NISA銘柄も179銘柄と充実の品揃えです。

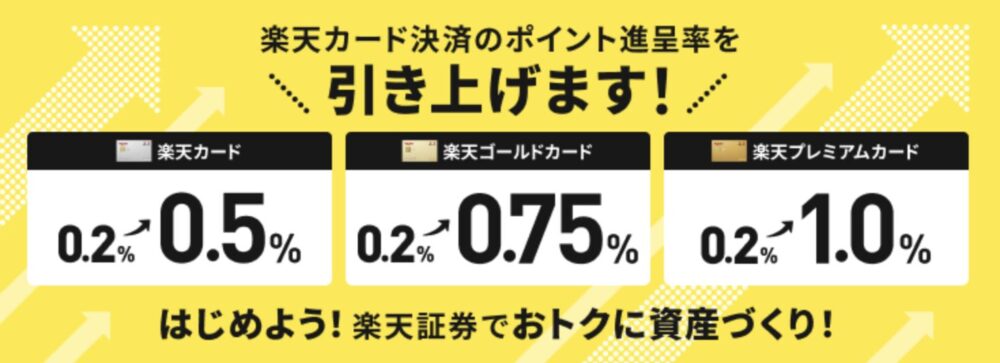

還元率はカードのランクで決まります。2024年4月に改訂があり、下記の還元率となりました。

| カードランク | 一般 | ゴールド | プレミアム |

| 還元率 | +0.5% | +0.75% | +1.0% |

| 年会費 | 無料 | 2,200円 | 11,000 |

| 年間付与額 | 6,000pt | 9,000pt | 12,000pt |

| 差額 | +6,000 | +6,800 | +1,000 |

カードランクが高い方がもちろん還元率も上昇しますが、その分クレカの年会費は考えなければなりません。上限の月10万円のクレカ積立を行った場合の獲得ポイントと、年会費の差額を計算すると、実はゴールドカードが最もお得です。

管理の手間もあるので、私は年会費無料の一般楽天カードで積立投信を購入しています。

楽天カードと楽天証券は、それぞれ楽天経済圏でも還元率UPに大きく貢献します。楽天市場をよく使う方におすすめです。

ちなみに2022年9月に条件が改悪されています。それまでは銘柄に関わらず1%還元でしたが、人気の銘柄は0.2%まで引き下げられました。また楽天証券で保有する投資信託の残高10万円に対して月3-10ポイント付与される、「投資信託資産形成ポイント」というサービスも同時に改悪されています。

楽天経済圏は改悪が続きますが、珍しく改善した点もあります。それが「楽天キャッシュ×楽天証券」のクレカ積立です。次項で説明します。

楽天キャッシュ×楽天証券

楽天カードで積立てる月10万円とは別に、楽天キャッシュでも月5万円を上限に、楽天証券での投資信託の積立が可能となりました。

2022年から2024年までは、楽天カードから楽天キャッシュにチャージしたときに0.5%の還元がもらえました。それが2024年6月以降、チャージ手段は問わず楽天キャッシュで投信信託を購入すると0.5%の還元付与と改訂されています。

これの何がすごいのかというと、楽天ギフトカードを高還元率の購入方法で手に入れれば、その分投資信託購入における還元率もUPするという点です。

楽天キャッシュは楽天ギフトカードからもチャージできます。

例えば以下の方法では3.5%の還元率で投資信託が購入できます。

NLG(1.5%)→JAL Pay(0.5%)→WAON(1.0%)→楽天キャッシュ(0.5%)

| 決済 | 還元率 |

| 三井住友カードゴールド(NL) ⇓ JAL PAY | 最大1.5%※ |

| JAL PAY ⇓ WAON | 0.5% |

| WAON ⇓ 楽天キャッシュ | 1.0% |

| 楽天キャッシュ ⇓ 楽天証券で積立 | 0.5% |

| 合計 | 最大3.5% |

※基本還元率:0.5%+年間100万円利用:1.0%

合計で最大3.5%という驚異的なポイント還元率を達成できます。三井住友カードゴールド(NL)の年間100万円の修業にも利用できて一石二鳥です。

高還元率で楽天キャッシュを集める方法は、下記記事もご参考ください。

三井住友カード×SBI証券

三井住友カードでSBI証券の投資信託を積み立てると、0.5-3%のVポイントが付与されます。2021年からスタートしました。

2021年12月分で終了しましたが、還元率がさらに1%増量するキャンペーンもありました。さらに2022年には、最高ランクの三井住友カードプラチナプリファードを使うと、還元率5%という破格の条件も登場しました。

残念ながらこの好条件は続きませんでした。クレカ積立月5万円から月10万円への上限解放時に、最大3%まで引き下げらています。さらに最大3%の還元率にする条件も、かなり厳しいものとなりました。

| カードランク | 一般 | ゴールド | プラチナ |

| 年間利用額 還元率 | 10万円以上:0% 10万円未満:0.5% | 10万円以上:0.0% 10万円未満:0.75% 100万円以上:1.0% | 300万円未満:1.0% 300万円以上:2.0% 500万円以上:3.0% |

| 年会費 | 無料 | 5,500円 100万円利用で無料 | 33,000円 |

| 最大3%貯まるカード |

| 三井住友カードプラチナ VISA/Mastercard 三井住友カードプラチナ PA-TYPE VISA/Mastercard 三井住友ビジネスプラチナカード for Owners(VISA/Mastercard) 三井住友カードプラチナプリファード |

| 最大1%貯まるカード |

| 三井住友カード ゴールド VISA/Mastercard 三井住友カード ゴールド(NL) VISA/Mastercard 三井住友カード ゴールド PA-TYPE VISA/Mastercard 三井住友カード プライムゴールドVISA/Mastercard 三井住友カードゴールドVISA(SMBC) 三井住友カードプライムゴールドVISA(SMBC) 三井住友カード ビジネスオーナーズ ゴールド VISA 三井住友ビジネスゴールドカード for Owners(VISA/Mastercard) 三井住友銀行キャッシュカード一体型カード(ゴールド/プライムゴールド) |

最大還元率3%のためには、プラチナプリファードで500万円以上の年間利用額が必要です。しかもそれで得られた年間3万ポイントは、プラチナプリファードの年会費33,000円に届きません。

三井住友カードは種類が多くて迷います。

おすすめは年会費5,500円の三井住友カードゴールド(NL)。年間利用額が100万円を超えないなら、一般の三井住友カード(NL)も選択肢です。

- 三井住友カード(NL)

- ・基本還元率0.5%

・積立還元率0.5%

・年会費無料 - 三井住友カードゴールド(NL)

- ・基本還元率0.5%

・積立還元率1.0%

・年会費5,500円

・年間100万円利用で年会費永年無料

・年間100万円利用で10,000pt付与

私はゴールドカードを年間100万円利用しながら、月10万円分積み立てています。

三井住友カードゴールド(NL)の年会費は、年間100万円利用で永年無料にできます。

年間利用額にクレカ積立での購入額も対象になれば最高だったのですが、残念ながらそこは対象外。普段利用で100万円を目指す必要があります。

ブランドはMastercardがおすすめ。au PAYやJAL Payにチャージできるので、楽天キャッシュでの積立に利用できます。

SBI証券の保有する投資信託の残高に対して、ポイント還元もあります。還元されるポイントは、Vポイント、Pontaポイント、dポイント、JALマイル、PayPayポイントの5種類です。

保有残高1000万円未満で0.1%、1000万円以上で0.25%、信託報酬の安い商品については個別の設定があります。例えば人気のeMAXIS Slim 全世界株式(オール・カントリー)は年率0.0175%です。

SBI証券も投資商品が充実しており、投資信託2400以上、NISA174銘柄が選択できます。

dカード×マネックス証券

マネックス証券は、積み立て投資銘柄1000以上、NISA銘柄152とメジャーな投資信託も押さえています。

2022年3月よりマネックスカード×マネックス証券の組み合わせが登場。さらに2024年7月からdカードでもマネックス証券でクレカ積立ができるようになりました。

マネックスカードではマネックスポイント、dカードではdポイントが貯まります。保有残高に応じて0.03~0.08%のポイントも付与されます。

マネックスポイントはTポイント、Pontaポイント、dポイントに交換可能と使い道には困りません。

ポイント還元率は積立投資額に応じて、5万円を超えた分から低下します。

| 投資額 | 還元率 |

| 月5万円以下 | 1.1% |

| 月5万円超過 7万円以下 | 0.6% |

| 月7万円超過 10万円以下 | 0.2% |

月10万円を積み立てた場合は、5万×1.1%+2万×0.6%+3万×0.2%=730ポイント。還元率は0.73%です。月5万円までなら、他社と比較しても優秀と言えます。

マネックスカードとdカードで差はほとんどありません。マネックスカードは審査落ちが多数報告されているので、ここではdカードをおすすめします。

直近でクレジットカードを多数発行していると、落ちることがあるようです。

マネックスカードにする場合は、マネックス証券を開設してないと発行できません。先に証券口座の開設を済ませておきましょう。

auPAYカード×auカブコム証券

2022年3月28日サービスが開始しました。auPAYカードでauカブコム証券の投資信託を積み立てれば、1%の還元率でPontaポイントをもらえます。最大10万円の積立額で、年間12,000ptです。

さらにau回線は4%UP、UQ mobile回線で2%UPと最大値は驚異の5%のキャンペーンを実施していましたが、同年7月末のエントリーで終了しています。

eMAXIS Slim 米国株式(S&P500)など運用コストの低い投資信託銘柄も取り扱っています。

他社と同様にauカブコム証券でも、保有残高に応じてポイントが付与される「資産形成プログラム」を導入。最大年利0.24%と表記されていますが、運用コストの低い銘柄では年利0.005%です。

その他のクレカ積立

クレカ積立は他にもポイント還元のキャンペーンを実施している商品があります。ただ購入できる金融商品の品揃えが少ない点には注意が必要です。

タカシマヤカード×SBI証券

タカシマヤカードでも積立投信が可能です。積立額の0.1~0.3%が還元されます。還元率はクレカ積立開始からの年数で決まります。

投資信託の銘柄は三井住友カード×SBI証券と同じです。

他のペアの還元率と比較して、少し寂しいかなという印象です。

東急カード×SBI証券

東急グループで使えるTOKYU POINTが貯まります。

積立額の最大3%還元ですが、TOKYU ROYAL CLUBステージで最高位のプラチナ取得する必要があり、ヘビーユーザーでなければまず困難です。

エポスカード×tsumiki証券

エポスカードでtsumiki証券の積立投資信託が利用できます。エポスポイント0.1~0.5%が還元されます。クレカ積立の開始から1年度毎に0.1%アップします。最大0.5%です。

エポスゴールドカードにすれば、さらに最大1.6%の還元率まで高めることが可能です。

最大1.6%の内訳

エポスゴールドカードは基本の還元率に加えて、年間100万円利用すると次のボーナスポイントが付与されます。

- 年間100万円利用で年間最大10,000ptの付与※1

- 家族をゴールドカード招待で1,000ptの付与※2

tsumiki証券のクレカ積立開始から5年目で年間100万円利用があれば、最大1.6%の還元を受けられます。

※1 年間50万円の利用で2,500pt付与されます。

※2 年間200万円で2,000pt、300万円で3,000pt付与されます。

エポスゴールドカードでは、tsumiki証券での積立金額も年間利用額に含まれます。

ポイント還元を受ける積立額の上限は年間60万円。あと40万円をエポスゴールドカードで支払いすれば条件達成です。

エポスゴールドカードは年会費が通常5,000円ですが、インビテーションを受ければ無料です。エポスゴールドカード×tsumiki証券は還元率だけ見れば、かなり魅力的な組み合わせです。

しかしこの組み合わせも弱点があります。

投資信託の銘柄が5つと選択肢の幅がないことです。信託報酬が0.57~1.35%と、他の証券会社の商品より高めなことも気になります。

ゼゾン・UCカード×大和コネクト証券

セゾンカードまたはUCカードと、大和コネクト証券の組み合わせです。スマホがあれば即時発行して使えるSAISON CARD Digitalも対象です。

カードランクに応じて0.5-1.0%の還元率。取扱銘柄数が56と少ないのが難点です。

ゼゾン・UCカード×スマートプラス

株式会社スマートプラスのセゾンポケットを利用します。セゾンカードまたはUCカードで積み立てると、5,000円につき1ptの永久不滅ポイントが付与(還元率0.1%)されます。

セゾンポケットでは、個別株やETFを積み立てることができる他にはない特色があります。

6回の積立完了時にポイントが付与される仕組みです。永久不滅ポイントは1pt=5円相当の価値ですので、還元率は0.1%となります。

セゾンカードの会員ステータスであるセゾンクラッセを★6にすれば、還元率0.6%になります。ただしセゾンクラッセ★6の条件は厳しいです。

- 毎日セゾンカードでお買い物

- プラチナカードの利用

- アンケート回答

上記を満たす必要があり、メインカードとしてセゾンプラチナカード利用がなければ達成困難です。

セゾンポケットに採用されている投資信託は2銘柄と少ないです。信託報酬も0.57か1.35%となっています。

PayPayカード×PayPay証券

PayPay経済圏のカードの証券口座の組み合わせです。還元率は0.7%と悪くありません。

取扱銘柄数は179と少ないですが、eMAXIS Slim 全世界株式(オール・カントリー)など信託報酬の安い銘柄も扱っています。

dカード×THEO+docomo

dカードではTHEO+docomoへの積立額の0.1-1.0%のポイント還元が得られます。

- 通常dカード:還元率0.1%

- dカードゴールド:還元率1.0%

※現在はキャンペーン中でそれぞれ0.3%、2.0%に増額されています。

積み立てられる金融商品はおまかせ運用の「THEO+docomo」ただ一つ。手数料が運用資産額の年利0.715-1.1%(税込)とやや高めの設定です。

イオンカード×WealthNavi

イオンカードでもクレカ積立でポイントがもらえます。還元率は0.5%。こちらはWealthNaviというおまかせ運用に積み立てることができます。

WealthNaviも手数料が年利1.1%(税込)です。

投資信託の基礎知識について解説

クレジットカードで購入できる金融商品は基本的に投資信託です※。投資信託を購入したことがない方のために簡単に説明します。

※一部個別株やETFが購入できるサービスもあります。

投資信託は複数の投資家から資金を募って、集めた資金を投資のプロが運用する金融商品のことです。

日経平均や米国経済指標など、さまざまな指数を投資対象としています。特徴から大きく2種類に分けられます。

- 株価指数に合わせて長期運用を前提としたインデックスファンド

- 短期に指数に勝つことを目標にしたアクティブファンド

投資信託を選ぶ際に「どの指数を投資対象にしているか」はもちろん重要ですが、長期に運用するなら、手数料も成績に大きく影響します。

投資信託の手数料

投資信託の手数料は次の3つです。

- 販売手数料

- 信託報酬

- 信託財産保留額

販売手数料は購入時の費用。

SBIや楽天証券の投資信託商品では手数料0円=ノーロードファンドも多いです。

信託報酬は保有中に発生する費用。

保有する金融商品全体にかかってくる係数で、値が小さくてもばかになりません。

信託財産保留額は売却時の費用。

売却時に基準価格から差し引かれます。これも優良ファンドでは0円になっていることが多いです。

実際の手数料を人気のファンドの手数料を見てみましょう。いずれも販売手数料、信託財産保留額は0円です。

| 信託報酬 | 総経費率※ | |

| SBI-SBI・V・S&P500インデックスファンド | 0.0938% | 0.1% |

| eMAXIS Slim 米国株式(S&P500) | 0.0968% | 0.12% |

| 楽天・全米国株式インデックスファンド | 0.162% | 0.19% |

※総経費率は実際の運用されて発生したコストです。年間の運用報告書に記載されます。

どれも信託報酬が低くなっており、長期インデックス投資に向いている銘柄です。比較すると年利1%の手数料の金融商品は高く感じます。

クレカ積立によるポイント還元が関係するのは購入時のみ。一方で信託報酬は保有しているる間ずっと発生します。投資信託を選ぶにあたり、重要視すべきはクレカ積立の還元率<信託報酬です。

新NISA銘柄かどうかも参考に

公募されている投資信託は、2021年11月で約6,000。その中には、手数料が高く資産を増やすのが難しい商品もあります。

投資に絶対はありません。しかし比較的リスクが低い商品はあります。「新NISAのつみたて投資枠の対象商品」もよい指標です。

新NISAのつみたて投資枠の対象商品は、スクリーニング基準を照らし合わせて金融庁から評価された商品です。次の5点を基準に選ばれています。

- 投資信託の投資対象

- 販売手数料

- 運用管理費用

- ファンドの運用期間

- 分配金の頻度

「分散投資」「低コスト」「安定した運用実績」を満たす金融商品ということです。

2024年8月現在のつみたて投資枠対象商品には、299銘柄が採用されています。6,000銘柄から比べるとかなり減りましたね。詳細は金融庁HPへのリンクも貼っておきます。

クレカ積立の注意点

メリットの大きいクレカ積立によるポイ活ですが、気を付けたい点もあります。クレカ積立を利用する上での注意点を4つ挙げます。

- クレジットカードの年会費

- 積立額の上限がある

- 毎日積立は対象外

- 得られるポイントはおまけ

クレジットカードの維持コスト

クレカ積立対象のクレジットカードには年会費がかかるものがあります。そして年会費のかかるカードほど還元率も上がる設定です。

例えば三井住友カードプラチナプリファード(NL)は最大還元率3%と通常カードの還元率0.5%を大きく上回りますが、投資信託の購入だけを目的とするならペイできません。

年会費無料でもクレカ積立対象のカードはあるので、こちらを選びましょう。

積立額の上限がある

クレカ積み立てでポイントがもらえる額には上限があります。どの組み合わせでも月10万円が上限です。

もっと余力があり「月10万円以上を積み立てたい」という場合は、複数の証券口座を持つことも選択肢です。

2024年から上限が5万円から10万円に増額されました。また新NISAも始まったため、クレカ積立の組み合わせを複数利用する意義は相対的に低下したと言えます。

クレカ積立がお得と言えど、新NISAの非課税枠にはかないません。投資余力があれば、まずは新NISA枠月30万円を埋めることが先決です。

そうなると、2種類の組み合わせで月40万円となり、なかなかの金額になります。

実際に私も楽天証券、SBI証券、マネックス証券と3つの証券会社を使っていましたが、楽天とSBIの2つに見直しました。

毎日積立は対象外

クレカ積立の対象は毎月の積立です。

毎日積立設定のできるネット証券もありますが、こちらは対象外。とはいえ長期に積み立てるのであれば、あまり気にしなくてもいい問題かと思います。

あくまでもポイ活はおまけ

カードによる還元は確かに大事ですが、クレカ積立はあくまでも投資です。長期に積み立てれば、還元でもらえるポイント以上に資産の値動きがあります。

ポイントだけを目的としていると、元本割れしたときに「こんなはずでは」と思って途中で売却してしまうことも考えられます。

クレカ積立は「投資信託を決めている、もしくはすでに始めている方」が少しでもお得に利用できるサービスという認識です。

筆者が利用中の組み合わせ

もともと3社4種の組み合わせで運用していました。

| 組み合わせ | 還元率 | 積立額 | 還元されるポイント |

| 楽天カード×楽天証券 つみたてNISA | 0.2% | 5万円 | 1,00pt |

| 楽天キャッシュ×楽天証券 | 3.0% | 5万円 | 1,500pt |

| 三井住友カードゴールド(NL)×SBI証券 | 1.0% | 5万円 | 500pt |

| マネックスカード×マネックス証券 | 1.1% | 5万円 | 550pt |

| 合計 | 1.32% | 20万円 | 2,650pt |

それぞれ満額の月5万円、合計月20万円を積み立て、ポイント還元は月2,650円分でした。その後2024年に新NISAが始まり、以下のように変更して積み立てています。

| 組み合わせ | 還元率 | 積立額 | 還元されるポイント |

| 楽天カード×楽天証券 新NISA | 0.5% | 10万円 | 500pt |

| 楽天キャッシュ×楽天証券 新NISA | 3.5% | 5万円 | 1,750pt |

| 三井住友カードゴールド(NL)×SBI証券 | 1.0% | 10万円 | 1,000pt |

| 合計 | 1.3% | 25万円 | 3,250pt |

これに加えて残りの新NISA枠を通常決済で埋めて、月40万円の設定です。

20年間継続するとクレカ積立の合計入金額は6,000万円。そこから得られるポイント還元は78万円分です。

さすがに20年間もクレカ積立による還元が続くとは思えませんが、支払い方法を変えるだけで得られるポイントですので、満足しています。

新規口座開設はポイントサイト経由がおすすめ

これから新しく証券口座やクレジットカードに申し込むなら、ポイントサイトの経由がおすすめです。

ポイントサイトは、対象の広告を利用することでポイントがもらえるサイトです。とくにクレジットカードや証券口座の開設では、数千円~1万円分のポイントが得られます。

カード会社や証券会社が行っているキャンペーンとは別途もらえるポイントのため、2重取りが可能です。

2021年12月現在の当サイトで紹介しているポイントサイトの案件の中から、最大のポイントを得られるサイトをまとめました。

| 獲得ポイント | ポイントサイト | |

| 楽天証券 | 4,000円 | ハピタス ポイントインカム モッピー |

| 楽天カード | 15,000円 | ハピタス |

| SBI証券 | 14,000円 | ハピタス |

| 三井住友カード(NL) | 3,500円 | ハピタス ECナビ |

| マネックス証券 | 4,000円 | ハピタス ポイントインカム ECナビ |

今は楽天カードとSBI証券が高くなっています。ハピタスで最大となる案件は多いです。

まとめ

クレカ積立は、毎月の投資信託購入でポイントが貯まる お得な仕組み。新NISAの非課税枠とも相性が良く、「買った瞬間に1%前後のポイントを獲得」 できる利点があります。

とはいえ、カードの年会費 や 月10万円という積立上限 などの注意点もあるため、まずは「自分が使いやすいカード×証券会社」の組み合わせを選びましょう。

- 楽天カード or 楽天キャッシュ×楽天証券:楽天経済圏を活用しやすい

- 三井住友カード(NL/ゴールドNL)×SBI証券:Vポイントと豊富な投信ラインナップ

- dカード×マネックス証券:1.1%還元が狙いやすい

- auPAYカード×auカブコム証券:Pontaポイントが貯まる

最後に、口座開設やクレカ発行はポイントサイトを経由 すると、公式キャンペーン+αのポイント2重取りができる場合も多いです。ぜひうまく活用して、クレカ積立×ポイ活の恩恵を最大化してみてください。

以上、皆さんのポイ活に役立てて頂ければ幸いです。